Inhaltsübersicht

Mahnungen richtig schreiben – für Gründer und Selbstständige

Die Rechnung ist geschrieben, die Ware wurde versandt. Als Gründer kannst du nun die Füße hochlegen und dich wichtigeren Aufgaben widmen. Du hast seine Schuldigkeit in diesem konkreten Fall schließlich getan.

Was bleibt dir schon anderes übrig, außer darauf zu warten, dass der Kunde bezahlt?

In Deutschland wird gerade unter Gründern tatsächlich derart leichtsinnig mit offenen Forderungen umgegangen.

„Der Kunde wird schon irgendwann zahlen“ ist vielerorts das Motto und Grund für finanzielle Engpässe und führt nicht selten zur Insolvenz oder zur kompletten Geschäftsaufgabe.

Viele Kunden begleichen ihre Rechnungen nämlich nicht bei Fälligkeit. Die Zahlungsfrist wird entweder eigenmächtig verlängert, womit sich der Kunde selbst einen Kredit einräumt. Andere Schuldner zahlen überhaupt nicht.

Wie du diesem Umstand entgegenwirken kannst? Mit einem vernünftigen Mahnwesen. Von Beginn an musst du als Gründer entsprechende Prozesse schaffen, die dir dabei helfen, dass das Geld nach der Rechnungsstellung bei dir ankommt.

Inhalt

- Zahlungsausfälle vorab verhindern

- Die Fälligkeit der Rechnung

- Dein internes Mahnwesen

- Gespräch mit dem Kunden suchen

- Zahlungserinnerung

- Mahnungen 1. 2. 3.

- Gebühren

- Experten ans Werk lassen: professionelles externes Mahnwesen

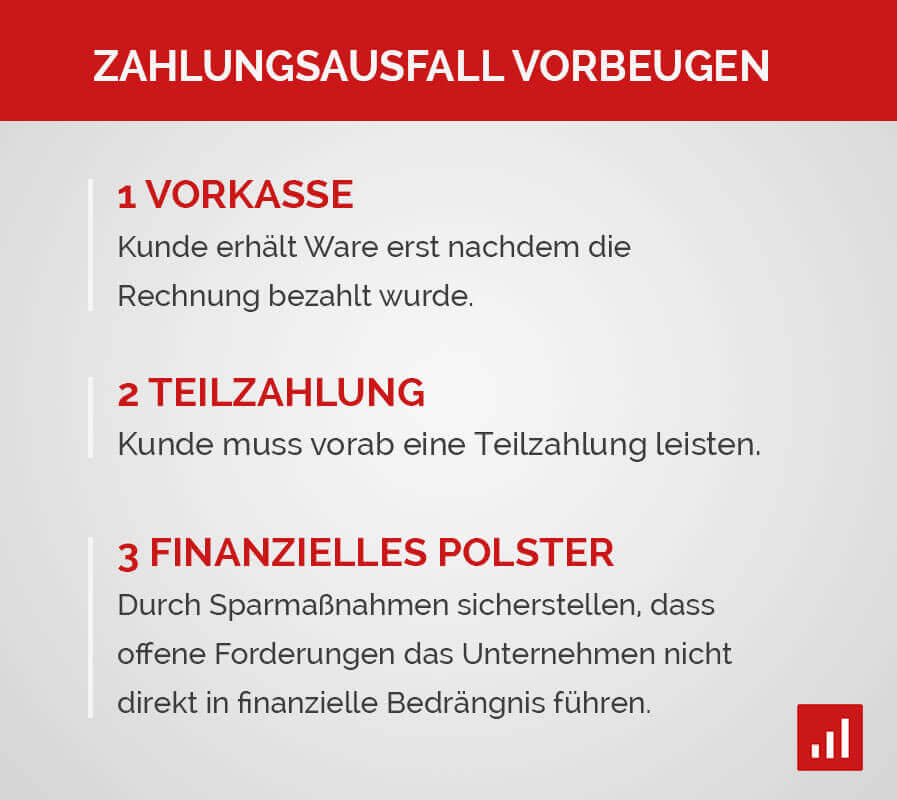

Zahlungsausfälle vorab verhindern

Ein funktionierendes Forderungsmanagement kann sicherstellen, dass du als Gründer liquide und wettbewerbsfähig bleibst. Wissen deine Kunden von Beginn an, wann und wie du für eine erbrachte Leistung bezahlt werden möchtest und halten sie sich an die von dir definierten Spielregeln, hast du einiges richtig gemacht.

Bis dahin ist es allerdings häufig ein steiniger Weg. Zunächst musst du für dich selbst entscheiden, wann du eine Zahlung einfordern möchtest und welche Zahlungsmodalitäten für dich in Frage kommen.

Lieferantenkredit, Vorkasse oder Teilzahlung?

Gängige Praxis ist der Lieferantenkredit, wonach deinen Kunden ein Zahlungsziel (i.d.R. 14 oder 30 Tage) eingeräumt wird. Im Zeitalter von Amazon, Zalando und Co. ist es für viele Kunden Standard, dass die Zahlung auf Rechnung erfolgen kann.

Um potenzielle Kunden also nicht schon vorab abzuschrecken, solltest du diese Zahlungsart zur Verfügung stellen, wobei dir im selben Zug bewusst sein muss, dass Lieferantenkredite mit hohen Ausfallrisiken verbunden sind.

Geringeres Risiko hast du bei der Vorkasse. Der Kunde erhält hier die Ware erst dann, wenn er deine Rechnung bezahlt hat. Ein Kompromisslösung ist die Teilzahlung, bei der der Kunde einen Teil der Rechnung bezahlt, du die Leistung erbringst und im Anschluss das restliche Geld erhältst.

Sei flexibel bei deinen Zahlungsmodalitäten!

Bei Thema Zahlungsmodalitäten gilt der Grundsatz „Je flexibler desto besser.“

Kunden haben hier in der Regel verschiedene Präferenzen, wenn es um das Begleichen von Rechnungen geht. Du solltest also die gängigen Zahlungsarten anbieten. Dazu zählen Barzahlung, Überweisung, Lastschrift, Kreditkarte oder Paypal.

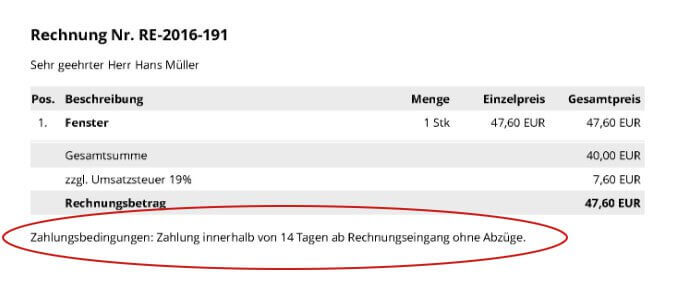

Deine Rechnungen müssen klar und eindeutig sein!

Als weitere präventive Maßnahmen solltest du Rechnungen klar und eindeutig formulieren.

Dein Kunde muss auf den ersten Blick erkennen können, zu welchem Termin die Zahlung fällig ist.

Bewährt hat es sich dabei, die genaue Anzahl der Tage oder direkt das Fälligkeitsdatum anzugeben.

Die Fälligkeit der Rechnung

Generell musst du deinen Kunden eine Frist einräumen, in der sie ihre Rechnung bezahlen können. Solltest du als Gründer die Frist nicht selbst festlegen, gelten die gesetzliche Bestimmungen.

Dabei gilt es zwischen Geschäfts- und Privatkunden zu unterscheiden.

Bei Rechnungen unter Geschäftskunden gilt laut § 286 BGB eine Zahlungsfrist von 30 Tagen. Dein Geschäftskunde gerät nach Ablauf dieser Frist automatisch in Verzug.

Falls du Privatkunden hast, gilt laut BGB ebenfalls die Frist von 30 Tagen. Allerdings müssen diese Kunden explizit darauf hingewiesen werden, dass sie in Verzug geraten.

Wenn Du auf der Rechnung somit auf Hinweise zum Zahlungsziel und Zahlungsverzug verzichtest, musst du Privatkunden zunächst noch in Verzug setzen.

Deshalb bietet es sich vorbeugend an, deine Kunden mit der Rechnung bereits eindeutig auf das Zahlungsziel hinzuweisen. Durch Angabe eines genauen Fälligkeitsdatums und durch einen kurzen Hinweis gerät dein Kunde nach Fälligkeit automatisch in Verzug. Vorteil? Nach Fälligkeitsdatum kannst du direkt und ohne Umwege weitere Schritten einleiten.

Exkurs: Wie kannst du Kunden in Verzug setzen?

Was „in Verzug setzen“ bedeutet? Verzug meint die Verzögerung einer fälligen Leistung durch deinen Kunden. Setzt du nun einen deiner Kunden in Verzug hast du dazu grundsätzlich zwei Möglichkeiten.

Im Idealfall kommt es zum oben beschriebenen automatischen Verzug, der bei deinen Privatkunden allerdings nur Eintritt, falls du in der Rechnung besonders darauf hingewiesen hast.

Zusätzlich kannst du durch eine Mahnung in Verzug setzen. In diesem zusätzlichen Schreiben forderst du deinen Kunden als Schuldner dazu auf die fällige Forderung zu begleichen.

Wie du bei Mahnungen konkret vorgehst und wie du Mahnungen richtig formulierst, erfährst du im nächsten Abschnitt.

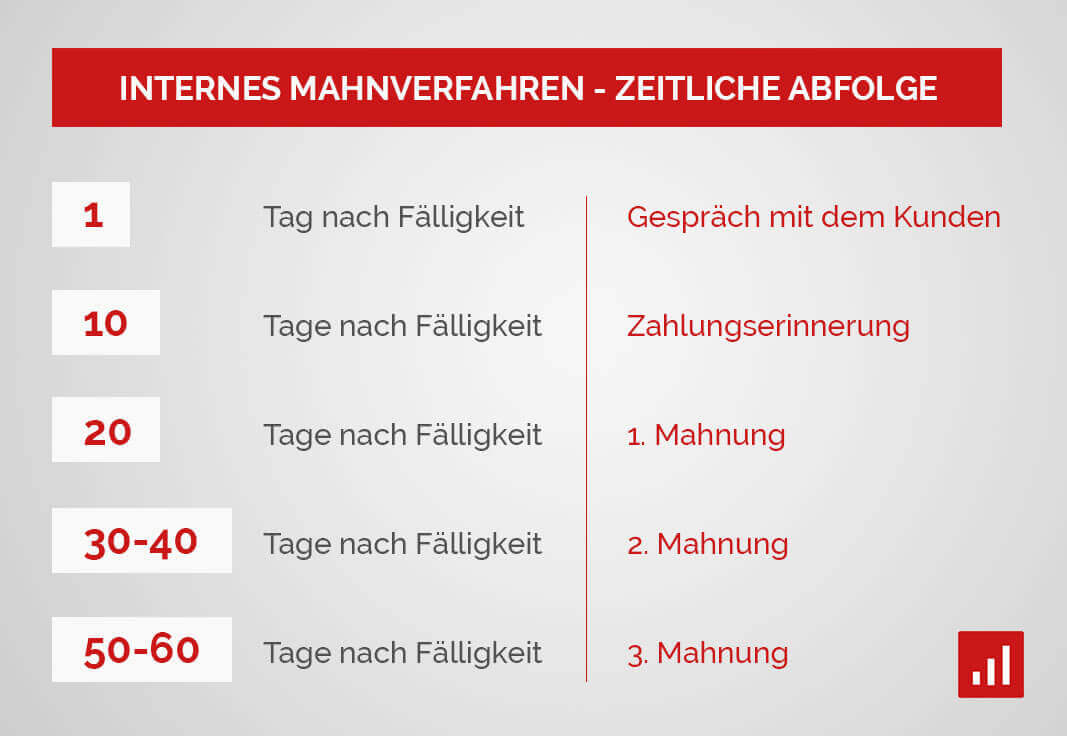

Dein internes Mahnwesen

Wenn es um das interne Mahnwesen geht, solltest du dir vorab zwei Dinge bewusst machen.

Erstens sollte dein Mahnwesen deine Kundenbeziehungen nicht unnötig belasten. Soll heißen: theoretisch hast du als Gründer bei Eintreten eines Zahlungsverzugs die Möglichkeit unmittelbar rechtliche Schritte einzuleiten. In der Praxis ist die freundliche Kontaktaufnahme zunächst sicherlich die bessere Alternative.

Zweitens sollte dein Mahnwesen darauf ausgelegt sein, dass du stets deine offene Forderungen Blick hast und flexibel reagieren kannst, sofern ein Kunden nicht zahlt. Empfehlenswert ist hierbei eine zuvor festgelegte zeitliche Abfolge, die folgendermaßen aussehen kann:

- 1 Tag nach Fälligkeit: freundliche Kontaktaufnahme (telefonisch) mit dem Kunden zur Klärung

- 10 Tage nach Fälligkeit: Zahlungserinnerung (per Mail oder postalisch)

- 20 Tage nach Fälligkeit: 1. Mahnung

- 30-40 Tage nach Fälligkeit: 2. Mahnung

- 50-60 Tage nach Fälligkeit: 3. Mahnung

Entgegen der weitverbreiteten Meinung gibt es übrigens keine gesetzliche Vorschrift, drei Mahnungen zu versenden. Die drei Mahnstufen sind für dich als Gründer jedoch ein guter Richtwert.

Mit jeder Mahnstufe solltest du deutlichere Worte wählen, um auf die offenen Rechnungen aufmerksam zu machen. Nach Ablauf der letzten Zahlungsfrist im Zuge der letzten Mahnung solltest du weitere Schritte einleiten, beispielsweise externe Mahnverfahren oder eine gerichtliche Vorgehensweise (mehr dazu im großen Guide „Was tun, wenn Kunden nicht zahlen?“).

Deine Geschäftsbeziehungen auf Eis legen

Bereits mit dem Versenden der ersten Mahnung solltest du überlegen, ob es Sinn macht die entsprechende Kundenbeziehung auszusetzen.

Konkret bedeutet das keine weitere Bestellungen von diesem Kunden anzunehmen. So gehst du präventiv dagegen vor, dass noch weitere offene Forderungen hinzukommen.

Suche zunächst den Kontakt, nicht die Konfrontation!

In vielen Fällen haben deine Kunden ohne böse Absichten die Rechnung schlichtweg vergessen. Bist du sofort auf Konfrontation aus und schickst ohne Vorankündigung eine Mahnung, schädigst du die Beziehung zu deinem Kunden nachhaltig.

Besser ist es sich gleich nach Fälligkeit der Rechnung mit deinen Kunden persönlich in Verbindung zu setzen.

In den meisten Fällen räumt diese freundliche Kontaktaufnahme die Schwierigkeiten bereits aus dem Weg oder bietet bei Liquiditätsproblemen deines Kunden die Möglichkeit eine Lösung zu suchen.

Gerade bei finanziellen Engpässen deines Kunden solltest du darüber nachdenken, ob du einen Zahlungsaufschub gewähren kannst oder man sich auf einen Ratenzahlung einigt. Beide Maßnahmen sind in der Regel ein guter Kompromiss und stärken deine Kundenbeziehung.

Zahlungserinnerung – der Ton macht die Musik!

Die persönliche Kontaktaufnahme war erfolglos?

In den darauffolgenden Tagen (spätestens nach 10 Tagen) solltest du eine Zahlungserinnerung versenden, die gesetzlich bereits als erste Mahnung gelten kann.

Eine Zahlungserinnerung dient zunächst dazu den Kunden schriftlich über die ausstehende Rechnung zu informieren. Ein freundlicher Tonfall ist auch hier angebracht, denn ein Versehen seitens deines Kunden ist nicht unwahrscheinlich.

Durch Formulierungen wie „Sicherlich ist Ihnen entgangen, dass die Zahlung der Rechnung noch aussteht“ wird höflich auf die offene Rechnung hingewiesen.

Als Formulierungshilfe können auch fertige Vorlagen genutzt werden. Sie lassen sich einfach an die individuellen Anforderungen des jeweiligen Unternehmens anpassen und vereinfachen für dich diesen Teil des Mahnprozesses.

Auch bei der Zahlungserinnerung gilt: Zahlungsziel festlegen. Der Richtwert liegt hier zwischen fünf bis zehn Tagen.

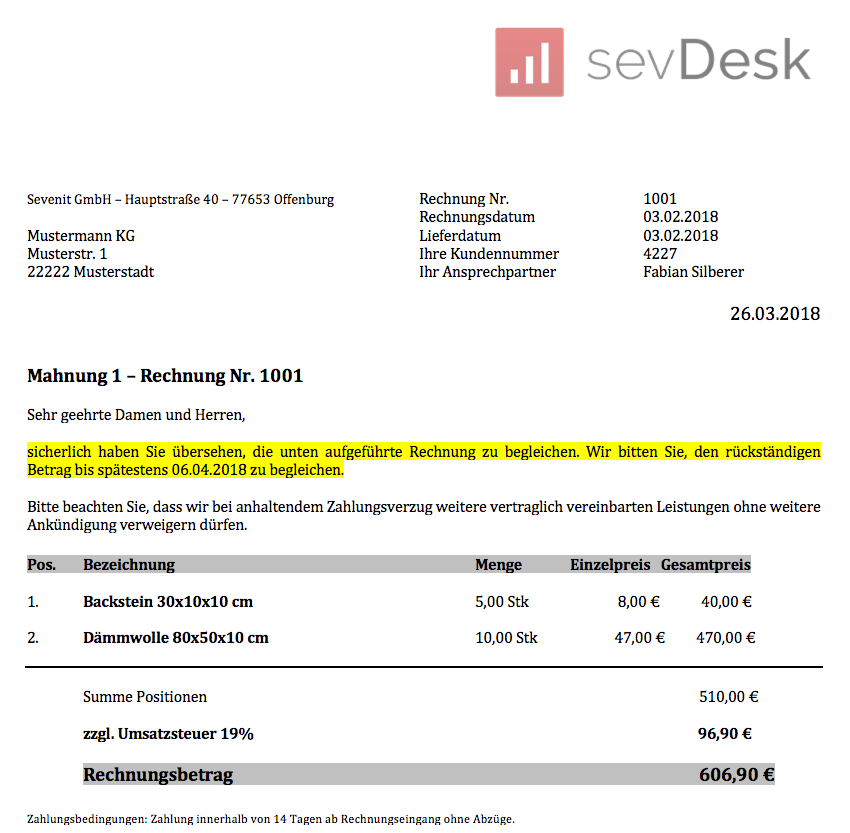

Deine Mahnungen – so formulierst du richtig!

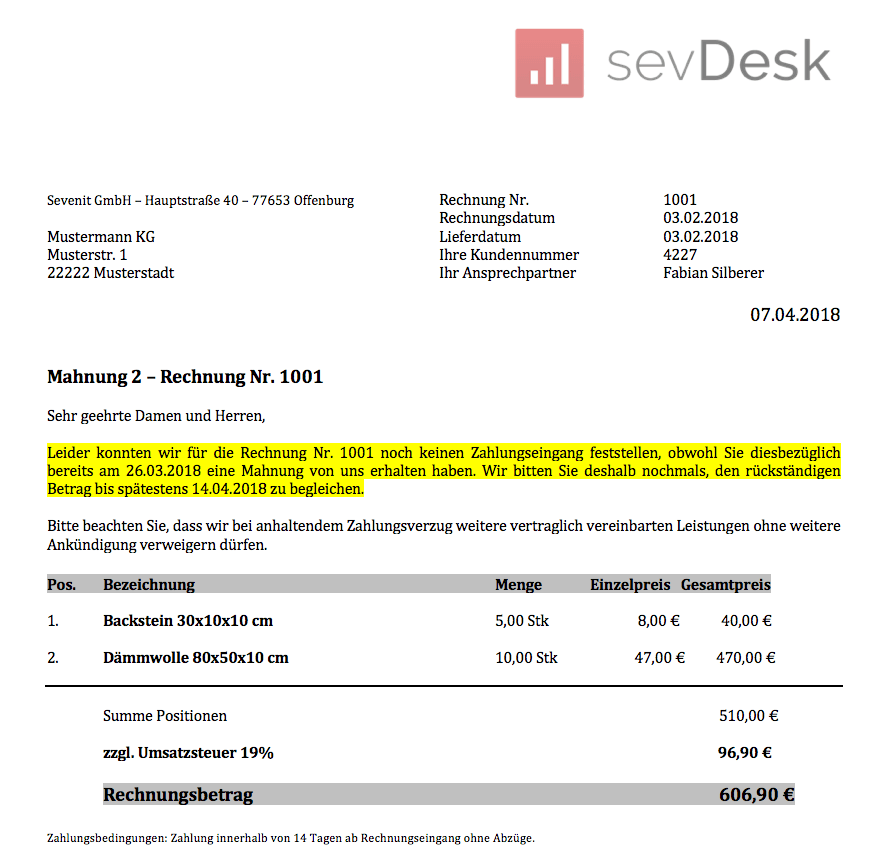

Auch im Anschluss an deine höfliche Zahlungserinnerung ist kein Geld auf deinem Bankkonto eingetroffen?

Nun musst du mahnen. Rechtlich gesehen ist die Zahlungserinnerung bereits als Mahnung anzusehen, denn der Kunde gerät durch diese in Zahlungsverzug. Das ist eine Voraussetzung dafür, um Verzugszinsen zu berechnen oder weitere rechtliche Schritte einzuleiten.

Verschickst du nun also deine erste wirkliche Mahnung, ist diese rein rechtlich bereits deine 2. Mahnung.

Ab diesem Zeitpunkt bringst du klar zum Ausdruck, dass du die Zahlungsaufforderung ernst meinst. Neben einer etwas bestimmteren Ansprache musst du erneut ein Zahlungsziel festlegen. In der Regel sollte die neue Zahlungsfrist bei 7-10 Tagen liegen. Dabei bietet es sich an, ein genaues Datum für die neue Fälligkeit festzulegen.

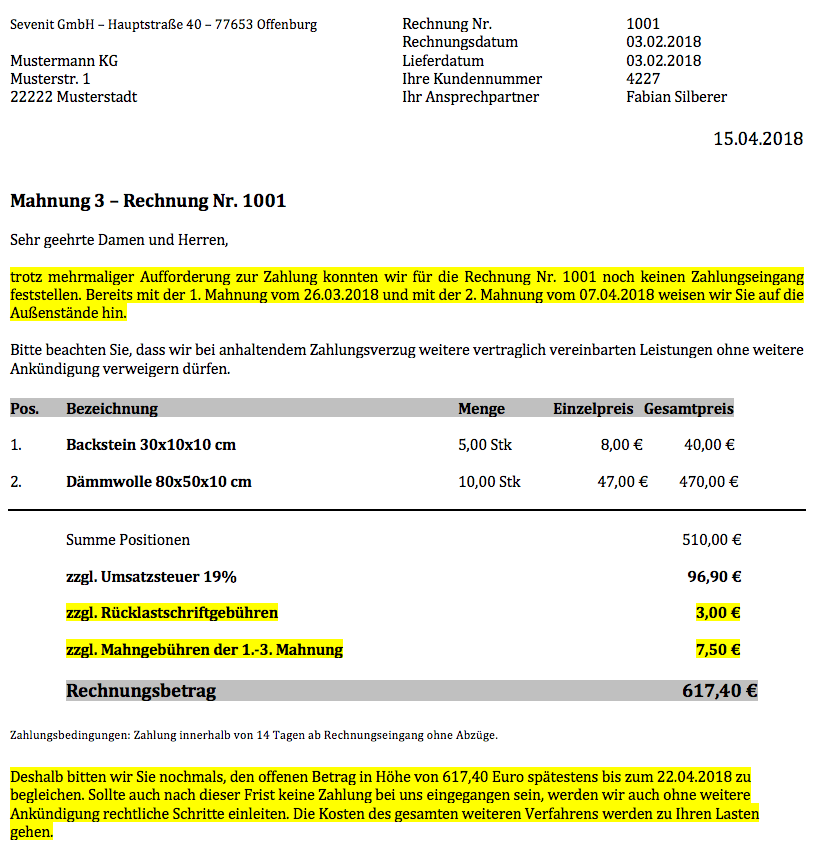

Die 3. Mahnung ist als letzte Aufforderung zu verstehen.

Dementsprechend deutlich sollte der Ton dieser Mahnung ausfallen.

Dein Kunde sollte darauf hingewiesen werden, dass es sich um deine letzte Mahnung handelt. Über weitere Schritte, beispielsweise die Beauftragung eines Rechtsanwaltes oder die Übergabe des Falles an ein Inkasso-Büro, kann dein Kunde in Kenntnis gesetzt werden.

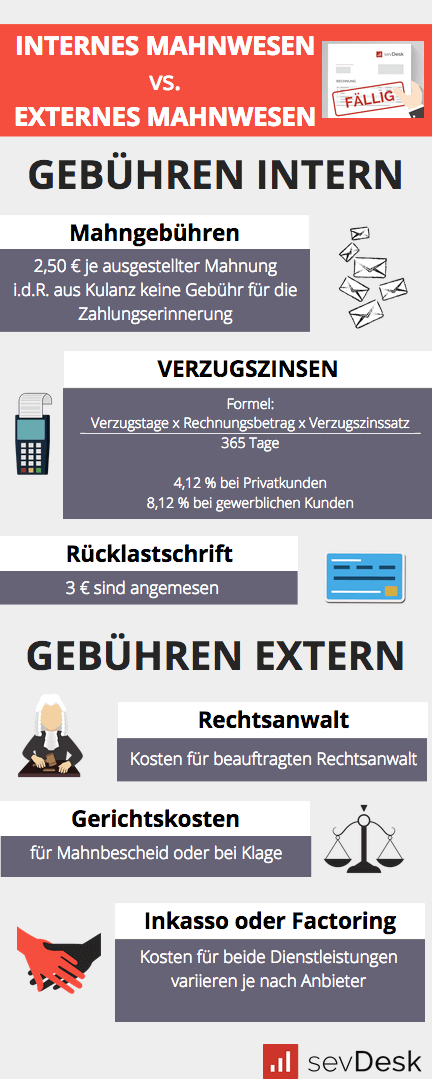

Gebühren

Nicht bezahlte Rechnungen können nicht nur deine Liquidität negativ beeinflussen, sondern es entstehen durch das interne Mahnwesen Kosten für dich.

Viele dieser Kosten darfst du an deinen Kunden mit der dürftigen Zahlungsmoral weitergeben. Diese Gebühren kannst du erheben:

- Mahngebühren (Kosten für Mahnschreiben und Porto; i.d.R. 2,50 €)

- Verzugszinsen (bis 4,12% bei Privatschuldnern und 8,12% bei gewerblichen Schuldnern über dem aktuellen Basiszinssatz (gültig bis 30. Juni 2018))

- Gebühren für Rücklastschriften (3 Euro sind häufig angemessen)

Mahngebühren – ab wann und wieviel?

Bereits ab der 1. Mahnung dürfen Gebühren berechnet werden. Eine Ausnahme davon gibt es allerdings:

Die 1. Mahnung muss gebührenfrei sein, wenn dein Kunden durch die Mahnung erst in Zahlungsverzug gerät. Das wiederum ist nur dann der Fall, wenn du auf deiner ursprünglichen Rechnung bei deinem Privatkunden kein Fälligkeitsdatum angegeben hast.

An dieser Stelle der Tipp: Bei deiner ersten freundlichen Zahlungserinnerung sollest du auf die Berechnung von Mahngebühren verzichten.

Verzugszinsen – wie werden sie berechnet?

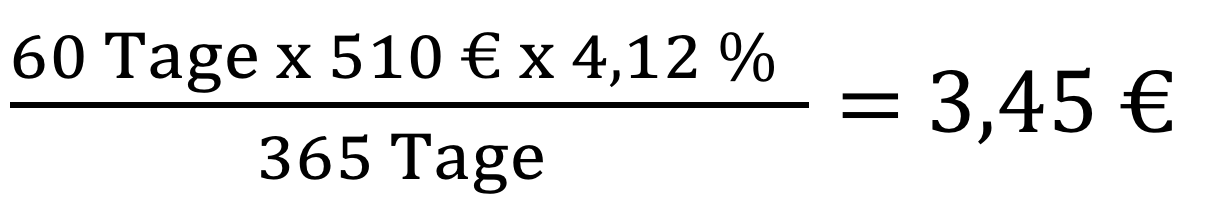

Für das Ausbleiben der Zahlungen kannst du von deinem Kunden sogenannte Verzugszinsen verlangen. Diese berechnen sich auf Basis der Verzugstage und des sogenannten Verzugszinssatzes. Die genaue Berechnungsformel lautet:

Verzugstage * Kapital * Verzugszinssatz / 365 Tage

Konkretes Beispiel:

Als Existenzgründer hast du erfolgreich einen Antrag auf Ist-Versteuerung gestellt und musst daher nur die USt auf „vereinnahmte Entgelte“ bezahlen. Der Verzugszinssatz bezieht sich in diesem Fall lediglich auf den Netto-Betrag deiner Rechnung.

Dein Privatkkunde schuldet dir laut Rechnung Nr. 1001 (Beispiel oben) 510 € (ohne USt) und befindet sich seit deiner Zahlungserinnerung, die rechtlich als 1. Mahnung galt, 60 Tage im Verzug.

Der Verzugszinssatz beträgt:

Die 3,45 € in diesem Beispiel machen deutlich, dass Verzugszinsen nur bei größeren Rechnungsbeträgen und längerem Verzug von Interesse sind.

Experten ans Werk lassen – dein professionelles Mahnwesen

In der Theorie weißt du nun, wie du intern mit dem Thema Mahnungen umgehst. Aber hast du in der Praxis auch Lust und vor allem Zeit für dieses Thema? Und was ist mit dem externen Mahnwesen? Was passiert, wenn dein Kunde auch nach deiner 3. Mahnung nicht reagiert und einfach nicht bezahlt?

Als Alternative zum eigenen Abmühen mit dem Mahnwesen kannst du Experten mit ins Boot holen, die das interne und das externe Mahnwesen abdecken.

Einer dieser Experten ist sevDesk. Mit der cloudbasierten Buchhaltungssoftware wird dein Mahnwesen erheblich vereinfacht. Zuvor erstellte Rechnungen lassen sich bei in Verzug geratenen Kunden ganz einfach in Mahnungen umwandeln und direkt aus dem System verschicken. Das interne Mahnwesen ist mit sevDesk also komplett abgedeckt.

Benötigst du darüber hinaus Hilfe beim externen Mahnwesen kommen die Integrationspartner von sevDesk ins Spiel.

Bilendo beschleunigt als Forderungsmanagement-Plattform deine Zahlungseingänge. Per Schnittstelle lässt sich Bilendo mit sevDesk verbinden.

Rechnungen lassen sich so aus der Buchhaltungssoftware problemlos übertragen. Sobald das geschehen ist, übernimmt Bilendo das Steuer. Für dich als Gründer werden professionelle Mahnungen erstellt und überfällige Zahlungen im Ernstfall sogar an Inkassounternehmen weitergeleitet.

Ist dir Inkasso zu drastisch, kommt alternativ vielleicht Factoring in Frage. Flex Payment weiß um die Sorgen von Gründern bei zu vielen Kunden mit schlechter Zahlungsmoral. Als Partner von sevDesk zahlt Flex Payment Rechnungen von deinen Kunden sofort aus und übernimmt so das Warten für dich. Du gibst Risiko ab und überlässt das Mahnwesen dem Fachmann.

Und wenn alle Stricke reißen und der Gang vor Gericht droht?

Auch wenn dir dieses Extremszenario hoffentlich erspart bleibt: Möchtest du dich über dieses Thema tiefergehend informieren, sei dir der große Guide „Was tun, wenn Kunden nicht zahlen?“ empfohlen.